Estamos ansiosos por mostrarte cómo Shyfter te ayudará a ahorrar tiempo valioso en la gestión de tus horarios.

Solicita tu demostración gratuita ahoraObtén tu versión completamente funcional de Shyfter y comienza a programar o a registrar el tiempo en los próximos 5 minutos.

Prueba ahora gratisLa nómina en España es mucho más que un simple papel que recibes a final de mes. Es el documento que pone negro sobre blanco la relación económica entre tu empresa y cada uno de tus empleados, detallando todo lo que se ha pactado: el salario bruto, las deducciones que marca la ley (como la Seguridad Social o el IRPF) y, por supuesto, la cifra final que llega a su cuenta bancaria.

Piensa en la nómina como el mapa financiero que traza el camino de tu relación laboral con el equipo. No es un simple trámite administrativo, sino un documento legal con un peso enorme. A través de él, se transparenta tanto el valor que tu empresa aporta a tus trabajadores como las contribuciones que cada uno hace al sistema público.

Para quien gestiona un restaurante, una tienda o está al frente de un departamento de RRHH, entender la nómina en España no es una opción, es una necesidad. Es la base para construir una relación de confianza, para mantener a la gente motivada y, sobre todo, para asegurar que la planificación de costes del negocio cuadra.

Gestionar las nóminas de forma impecable va mucho más allá de pagar a tiempo. Significa evitarte sanciones que pueden costar un dineral por errores tontos en un cálculo, optimizar los costes de personal y proyectar una imagen de seriedad y profesionalidad. Es, sin duda, una pieza central en la planificación de tus recursos humanos.

La correcta elaboración de la nómina es un pilar de la gestión de personal. No solo asegura el cumplimiento legal, sino que también refuerza la transparencia y la confianza, elementos vitales en sectores de alta rotación como la hostelería y el retail.

Por ejemplo, saber cómo se aplican las retenciones del IRPF según la situación familiar de un empleado o cómo cotizan las horas extra es fundamental para evitar malentendidos y garantizar que tu equipo se sienta bien pagado y valorado. Si quieres profundizar, échale un vistazo a nuestra guía completa sobre la gestión de nóminas.

En definitiva, cuando dominas los conceptos de la nómina, un proceso que parece un engorro se convierte en una potente herramienta para tu negocio. Una nómina bien hecha es el espejo de una empresa bien gestionada. Te permite:

En las siguientes secciones, vamos a desgranar cada parte de la nómina, desde los devengos hasta las deducciones, para que puedas manejar este documento con total seguridad.

Para entender de verdad una nómina en España, lo mejor es imaginársela como un puzle. Cada pieza tiene su sitio y una razón de ser, y cuando las juntas todas, obtienes la fotografía completa de lo que cobra un empleado. Vamos a desmontarla pieza a pieza para que no se te escape ni un solo detalle.

La buena noticia es que la estructura sigue un modelo oficial, así que una vez que te familiarizas con sus partes, leer cualquier nómina es mucho más sencillo. Se divide principalmente en tres grandes bloques: el encabezado, los devengos y las deducciones.

La primera parte de la nómina es su carta de presentación. Aquí se deja claro quiénes son los protagonistas del contrato laboral: la empresa y el trabajador. Es una sección que parece puro trámite, pero es fundamental a nivel legal.

Llegamos al corazón de la nómina. En esta sección se suman todos los importes que el trabajador ha generado durante el mes, justo antes de aplicar cualquier descuento. La suma de todos estos conceptos forma el salario bruto.

Los devengos se dividen en dos categorías principales.

Las percepciones salariales son la recompensa directa por el trabajo realizado y cotizan a la Seguridad Social. En cambio, las no salariales compensan gastos y, por lo general, están exentas de cotización.

Percepciones salariales

Son las cantidades que pagan directamente por el trabajo. Es el núcleo duro del sueldo.

Percepciones no salariales

Estas cantidades no pagan por el trabajo en sí, sino que sirven para compensar al empleado por gastos que ha tenido por culpa del trabajo.

Una vez que tenemos el total devengado (el salario bruto), llega el momento de aplicar los descuentos que exige la ley. Estas son las cantidades que se restan para llegar al salario neto, que no es otra cosa que el dinero que de verdad llega a la cuenta del empleado. Este es un punto que suele generar muchas dudas, por eso es tan útil saber cómo interpretar una nómina para poder explicarlo con claridad.

Las deducciones más importantes son dos:

La suma de todas estas deducciones se resta del total devengado. ¿El resultado? El líquido total a percibir o salario neto: la cifra final que el trabajador ve reflejada en su cuenta bancaria.

El salario bruto que firmas en tu contrato es solo el punto de partida, la cifra total que la empresa invierte en ti. Pero, como bien sabes, no es la cantidad que llega a tu cuenta bancaria. Ahí es donde empieza un proceso clave para entender cualquier nómina: la transformación de ese importe bruto en el salario neto.

Este viaje del bruto al neto es fundamental, sobre todo en sectores con mucha rotación como el retail o la hostelería, donde la transparencia es oro puro para mantener la confianza y la motivación del equipo. Si entiendes bien este cálculo, podrás responder a las preguntas de tus empleados con total seguridad y planificar los costes de personal sin sorpresas.

El camino es sencillo: al salario bruto hay que restarle dos grandes conceptos: las cotizaciones a la Seguridad Social y la retención del IRPF. Vamos a verlos.

Piensa en la Seguridad Social como una gran hucha colectiva. Cada mes, tanto la empresa como tú aportáis una pequeña parte del salario a ese fondo común. ¿Para qué? Para construir una red de seguridad que te proteja en momentos clave de la vida: si caes enfermo, te quedas sin trabajo o cuando llegue la jubilación.

La parte que se te descuenta en la nómina es tu contribución personal a este sistema. Estas aportaciones se dividen en varios conceptos que verás reflejados:

Un detalle importante: la empresa también paga su parte a la Seguridad Social por cada trabajador, y su aportación es bastante más alta que la tuya. Sin embargo, en tu nómina solo verás reflejada la deducción que te corresponde a ti.

Aunque estas pequeñas deducciones mensuales reducen el dinero que recibes al momento, son las que construyen un colchón de seguridad imprescindible. Garantizan tu protección y tus prestaciones a largo plazo.

El segundo gran descuento es la retención del Impuesto sobre la Renta de las Personas Físicas (IRPF). Imagínalo como un pago a cuenta del impuesto sobre la renta que todos tenemos que presentar una vez al año. Para que el susto no venga todo de golpe, la empresa va "adelantando" una parte a Hacienda cada mes en tu nombre.

El porcentaje de IRPF no es el mismo para todo el mundo; es como un traje hecho a medida. Su cálculo depende, sobre todo, de dos factores:

El tipo de contrato también puede meter mano aquí. En contratos temporales muy cortos, por ejemplo, se suele aplicar una retención mínima fijada por ley, que normalmente es del 2 %, para asegurar una contribución básica desde el principio.

Calcular bien el IRPF es una de las mayores responsabilidades al gestionar una nómina en España. Si se calcula mal, el empleado puede encontrarse con que tiene que pagar un buen pellizco a Hacienda en su declaración, o al revés, que le devuelvan dinero. Si quieres profundizar en este tema, te recomendamos nuestro artículo sobre las diferencias entre salario neto y bruto, donde lo explicamos todo con más detalle.

En resumen, pasar del salario bruto al neto es un proceso lógico y totalmente regulado. Solo tienes que restar las cotizaciones sociales y la retención del IRPF al total devengado. La cifra que queda es el salario neto, el dinero que de verdad llega a tu bolsillo.

La teoría está muy bien, pero donde de verdad se entienden los conceptos es poniéndolos en práctica. Vamos a construir juntos un caso práctico desde cero para calcular una nómina en España, usando un perfil realista que podrías encontrar en cualquier negocio de retail u hostelería.

Pensemos en Ana, encargada de una tienda de moda en el centro de la ciudad. Tiene un contrato indefinido a jornada completa y un salario bruto anual de 25.200 €. Para simplificar nuestro ejemplo, vamos a asumir que sus pagas extra están prorrateadas, por lo que su salario bruto mensual es de 2.100 € (25.200 € / 12 meses).

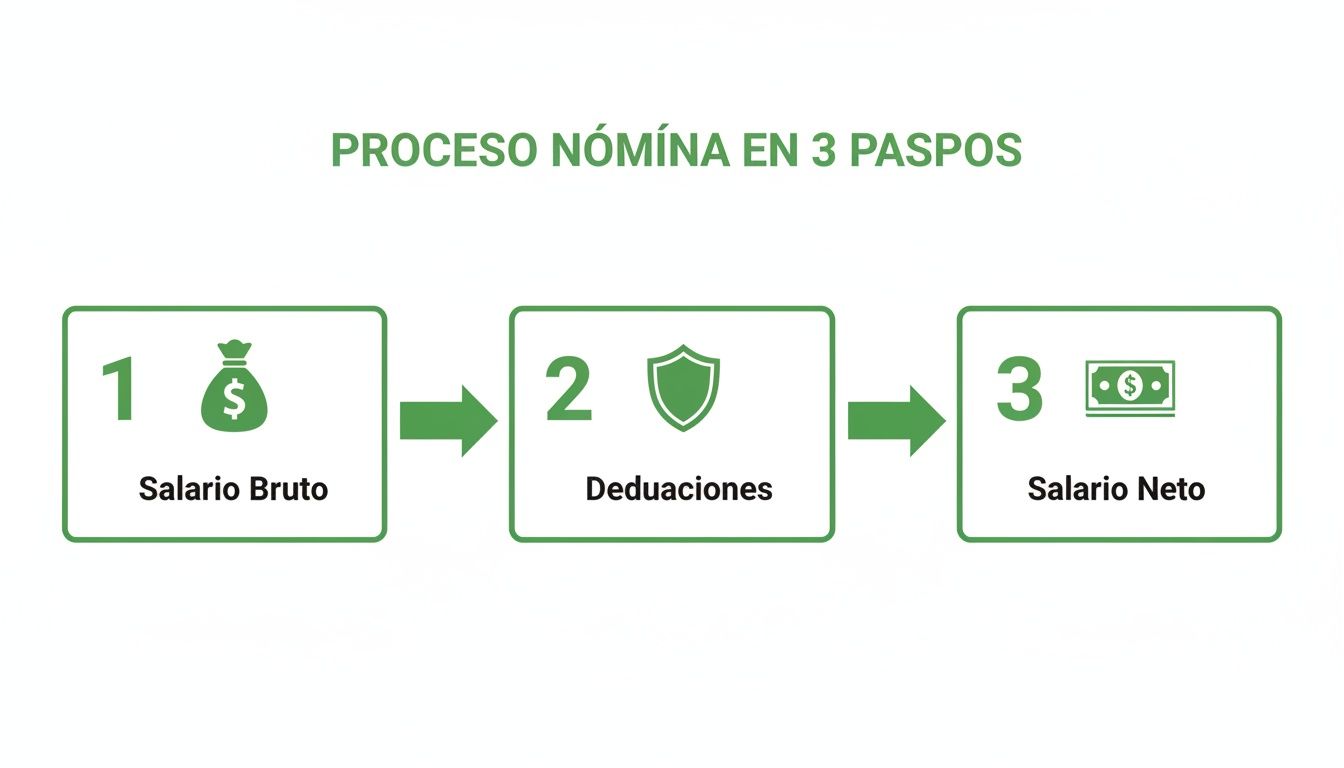

El proceso para pasar de este salario bruto a lo que Ana finalmente recibe en su cuenta sigue una ruta clara, como muestra este diagrama.

Como se puede ver, el viaje del dinero es un proceso de tres pasos: se parte del salario bruto, se aplican las deducciones obligatorias y se llega al salario neto.

El primer cálculo clave es la base de cotización para contingencias comunes (BCCC). Quédate con esta cifra: es la que usa la Seguridad Social para determinar cuánto se debe aportar cada mes. Es, básicamente, la suma de todos los conceptos salariales.

Por lo tanto, la Base de Cotización por Contingencias Comunes (BCCC) de Ana es de 2.100 €. Esta misma base se suele usar para calcular las cotizaciones por desempleo y formación profesional.

Ahora que tenemos la base, aplicamos los porcentajes que le corresponden al trabajador. Estas deducciones son su aportación directa al sistema público, garantizando su protección futura.

Las aportaciones de Ana a la Seguridad Social serían:

Si sumamos estas cantidades, la deducción total por Seguridad Social es de 133,35 €. Este es el primer gran descuento sobre su salario bruto.

El cálculo de las cotizaciones sociales es una de las responsabilidades más importantes en la gestión de recursos humanos. Un error aquí no solo afecta al empleado, sino que puede generar problemas con la Tesorería General de la Seguridad Social.

El segundo gran descuento es el IRPF. Su cálculo es más personal, ya que no solo depende del salario, sino de la situación familiar de cada uno. Para nuestro ejemplo, vamos a asumir que Ana es soltera y no tiene hijos a su cargo.

Con un salario bruto anual de 25.200 € y su situación personal, el porcentaje de retención de IRPF aplicable rondaría el 14% (este porcentaje puede variar ligeramente, pero usamos una cifra realista para el ejemplo).

Para calcular la retención mensual, primero debemos hallar la base sujeta a retención de IRPF. Esta base se obtiene restando al salario bruto las cotizaciones a la Seguridad Social que acabamos de calcular.

Es importante recordar que el Salario Mínimo Interprofesional (SMI) actúa como referencia para los sueldos más bajos. En España, el SMI alcanzó en 2025 una cuantía de 1.184 euros brutos al mes en 14 pagas, lo que supone 16.576 euros brutos anuales y un incremento del 4,4% respecto a 2024. Este tipo de subidas impactan directamente en la estructura salarial y, por tanto, en el cálculo de las retenciones de miles de trabajadores. Puedes encontrar más detalles sobre el impacto del SMI en 2025 en Wolters Kluwer.

Llegamos al final del camino. Para saber cuánto dinero recibirá Ana en su cuenta, solo tenemos que restar todas las deducciones a su salario bruto inicial.

El cálculo final es tan simple como: Salario Neto = Salario Bruto - Total Deducciones

Esta es la cantidad final que Ana recibirá en su banco. Como has visto, el proceso es una secuencia lógica de cálculos que, una vez comprendida, desmitifica por completo la nómina en España. Utilizar una herramienta de planificación como las que ofrece Shyfter puede automatizar estos cálculos, minimizando errores y ahorrando un tiempo valiosísimo a los gestores de equipos.

Gestionar una nómina en España va mucho más allá de hacer un simple cálculo. Ser empleador implica una serie de responsabilidades que no puedes pasar por alto. Ignorarlas no solo siembra desconfianza en tu equipo, sino que puede traer sanciones económicas bastante serias para tu negocio. La buena noticia es que cumplir con la ley es sencillo si tienes claras tus obligaciones.

Tu principal deber es la puntualidad. El salario tiene que llegar en la fecha pactada y la nómina debe entregarse al trabajador como justificante de ese pago. Además, eres el responsable de liquidar las cotizaciones a la Seguridad Social y las retenciones de IRPF en los plazos que marcan los organismos públicos.

Tener bajo control estas responsabilidades es fundamental, sobre todo en sectores tan dinámicos como el retail o la hostelería, donde la gestión de personal nunca se detiene.

Hasta el gestor más experimentado puede cometer un desliz. En las pymes, y especialmente en restaurantes o tiendas donde el tiempo es oro, ciertos fallos son más frecuentes de lo que deberían. La clave está en identificarlos a tiempo y aplicar soluciones prácticas.

Un error muy común es calcular incorrectamente las bases de cotización. Esto suele pasar cuando no se incluye la prorrata de pagas extras o se confunden conceptos salariales con los no salariales. Un fallo aquí afecta directamente a las futuras prestaciones del empleado y puede provocar una reclamación de la Seguridad Social con recargos.

La solución más eficaz para evitar errores de cálculo es implementar un sistema de doble revisión o, mejor aún, apoyarse en herramientas de gestión de RRHH. Un software especializado automatiza estos cálculos, reduciendo el riesgo de error humano a casi cero.

Otro tropiezo habitual es aplicar un tipo de IRPF incorrecto. Ocurre a menudo cuando no se actualiza la situación familiar del trabajador (un nuevo hijo, un cambio de estado civil) o al aplicar un porcentaje que no se ajusta a su tramo de ingresos. La consecuencia es un desajuste en la declaración de la renta del empleado, que puede salirle a pagar por un error que no es suyo.

Finalmente, no registrar adecuadamente las horas extra o las comisiones es un problema recurrente en hostelería y retail. Estos conceptos variables deben reflejarse correctamente en la nómina del mes en que se generan. Omitirlos o calcularlos mal no solo es ilegal, sino que desmotiva profundamente al equipo.

La mejor estrategia es siempre la prevención. Crear un checklist mensual para revisar cada nómina antes de emitirla puede ahorrarte muchos disgustos. Asegúrate de verificar:

En este contexto, la heterogeneidad del mercado laboral en España es un factor a tener en cuenta. El coste laboral y la estructura salarial varían enormemente por sector y comunidad autónoma. Por ejemplo, mientras algunos sectores tienen retribuciones por encima de la media, la hostelería y el comercio suelen mantener salarios por debajo del promedio nacional. Para más información, puedes consultar un análisis detallado del mercado laboral en España en la web de la Seguridad Social.

Para casos específicos como los adelantos de sueldo, es vital tener un procedimiento claro. Si quieres saber más, te recomendamos leer nuestro artículo sobre los anticipos de nómina y cómo gestionarlos correctamente. Utilizar herramientas como las que ofrece Shyfter no solo facilita estos procesos, sino que centraliza toda la información, garantizando el cumplimiento legal y protegiendo tu negocio.

Hemos llegado a la recta final de esta guía y, después de desgranar cada concepto de la nómina, es totalmente normal que todavía queden algunas preguntas en el aire. En el día a día de la gestión de personal, sobre todo en sectores tan dinámicos como el retail o la hostelería, surgen dudas muy concretas que no siempre aparecen en los manuales.

Por eso, hemos recopilado aquí las consultas más habituales para darles una respuesta directa y clara. Piensa en esta sección como tu chuleta de emergencia para resolver esas pequeñas grandes dudas que marcan la diferencia en una gestión impecable.

Imagina que el salario base es el cimiento de la casa. Es esa cantidad fija que un trabajador recibe por su trabajo, la retribución mínima garantizada por su tiempo y su labor, normalmente fijada por el convenio colectivo o el contrato. Es la parte más sólida y predecible de su sueldo.

Los complementos salariales, en cambio, son como las habitaciones o extras que se añaden a esa estructura base. Son importes adicionales que dependen de circunstancias muy específicas y que no tienen por qué ser fijos ni iguales para todos. Pueden variar de un mes a otro. Algunos de los más habituales son:

Entender esta diferencia es crucial, porque no todos los complementos cotizan igual ni tienen el mismo peso a efectos legales.

Las pagas extra son otra fuente clásica de preguntas. En España, todo trabajador tiene derecho a un mínimo de dos pagas extraordinarias al año. La clave está en cómo se reciben, y hay dos formas de hacerlo:

La elección entre una opción u otra suele venir marcada por el convenio colectivo. Es importante saber que, aunque se prorrateen, esa parte proporcional ya se incluye cada mes en la base de cotización para que las aportaciones a la Seguridad Social se calculen correctamente.

Aquí, la agilidad lo es todo. Si detectas un fallo, lo primero es comunicárselo al trabajador de forma clara y transparente. La confianza es un pilar fundamental en la relación laboral.

Corregir un error en la nómina no es solo una cuestión de justicia con el empleado, sino una obligación legal. Te evitará problemas con la Seguridad Social o la Agencia Tributaria que pueden acabar en inspecciones y sanciones.

Los pasos a seguir varían según el tipo de error:

Gestionar todos estos detalles de la nómina en España de forma manual no solo consume un tiempo valiosísimo, sino que multiplica el riesgo de cometer errores. Con Shyfter, puedes automatizar gran parte del proceso, desde el control horario hasta la preparación de los datos para la nómina, garantizando precisión y cumpliendo siempre con la normativa. Simplifica tu gestión de RR. HH. y céntrate en lo que de verdad importa: hacer crecer tu negocio. Visita https://shyfter.co/es-es para descubrir cómo.

¿Listo para revolucionar tu proceso de programación?

Shyfter es más que una simple herramienta de programación: es una solución completa de gestión de la fuerza laboral diseñada para ahorrar tiempo, reducir el estrés y mantener contentos tanto a empleadores como a empleados.