Estamos ansiosos por mostrarte cómo Shyfter te ayudará a ahorrar tiempo valioso en la gestión de tus horarios.

Solicita tu demostración gratuita ahoraObtén tu versión completamente funcional de Shyfter y comienza a programar o a registrar el tiempo en los próximos 5 minutos.

Prueba ahora gratisA primera vista, la diferencia entre el salario bruto y el neto parece sencilla: el salario bruto es lo que se pacta en el contrato, y el salario neto es lo que de verdad llega a la cuenta del trabajador cada mes. Pero, como bien sabe cualquier profesional de RR. HH., esa aparente simplicidad esconde una de las principales fuentes de confusión y malentendidos en la plantilla.

En la gestión de personas, sobre todo en sectores tan movidos como el retail o la hostelería, tener claro qué es bruto y qué es neto no es una opción, es una necesidad. El salario bruto es siempre el punto de partida en cualquier negociación y lo que figura en el papel, pero pocas veces coincide con el dinero que el empleado ve reflejado en su nómina.

Esta diferencia, que a veces se conoce como "cuña fiscal", viene de todas las deducciones obligatorias que se aplican sobre el bruto. Para un responsable de RR. HH., explicar este proceso con transparencia es clave para construir confianza. Un empleado que entiende por qué su sueldo es menor al que se acordó en la entrevista es un empleado que se siente bien informado y valorado.

Antes de meternos en cálculos, es fundamental tener una base sólida y saber qué significa cada término y cómo se conectan entre sí:

Entender la relación entre netos y brutos no es solo una tarea administrativa, es una herramienta de comunicación estratégica. Te permite alinear expectativas, justificar presupuestos y, sobre todo, demostrar el valor real que la empresa invierte en su equipo.

Tener una comunicación clara sobre estos conceptos evita la típica frustración del "me han pagado de menos" al recibir la primera nómina. Si quieres ir un paso más allá, puedes aprender a fondo cómo interpretar una nómina en nuestro artículo detallado. Con esta base bien asentada, ya estamos listos para desglosar los cálculos y ver ejemplos prácticos.

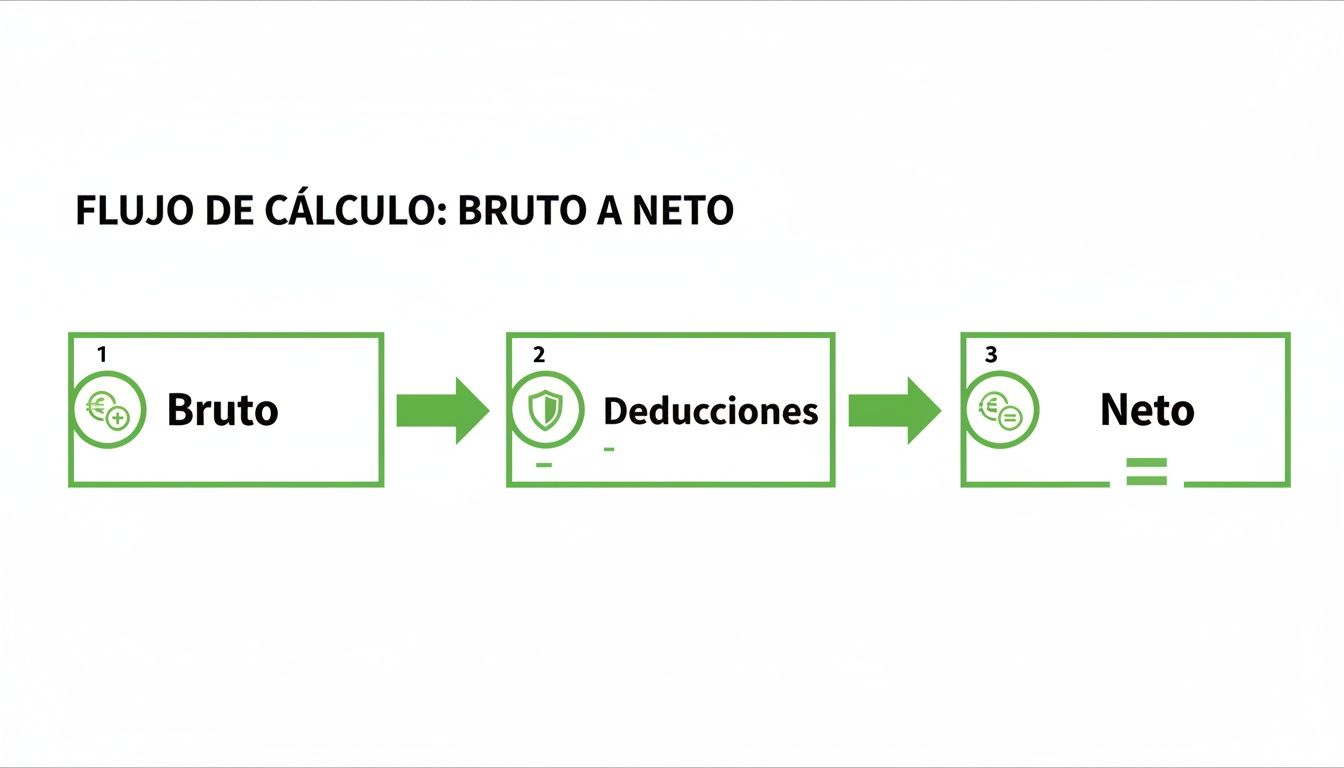

Convertir el salario bruto en el dinero que un trabajador ve en su cuenta a final de mes es un proceso clave que cualquier profesional de Recursos Humanos debe manejar con soltura. Aunque la fórmula parece sencilla (Neto = Bruto - Deducciones), el verdadero desafío está en desgranar qué son exactamente esas deducciones. En España, todo gira en torno a dos conceptos fundamentales: las cotizaciones a la Seguridad Social y la retención del Impuesto sobre la Renta de las Personas Físicas (IRPF).

El primer paso es siempre calcular la base de cotización, que parte del salario bruto mensual. Esta es la cifra sobre la que se aplicarán los distintos porcentajes de descuento. Para los responsables de planificación en sectores como el retail o la hostelería, es vital recordar que conceptos como horas extra, nocturnidad o comisiones se suman al salario base y engordan esta cifra, afectando directamente al cálculo de netos vs brutos.

Antes incluso de pensar en el IRPF, hay que restar las aportaciones que tanto el trabajador como la empresa hacen a la Seguridad Social. Estas cotizaciones son las que sostienen el sistema público de pensiones, el desempleo y otras prestaciones sociales. La parte que se le descuenta al empleado de su nómina se divide en varios conceptos clave.

Cada uno de estos porcentajes se aplica sobre la base de cotización para saber cuánto se va a deducir:

La suma de estas aportaciones es el primer gran mordisco al salario bruto del empleado. Gestionar bien estos cálculos es crucial, porque un error puede tener consecuencias tanto para el trabajador como para la empresa. Si quieres profundizar más en el tema, puedes aprender qué son las contingencias comunes en nuestra guía detallada.

Una vez descontadas las cotizaciones, llega la segunda gran deducción: el IRPF. A diferencia de las cotizaciones, el IRPF no es un porcentaje fijo. Se trata de un impuesto progresivo que depende directamente de dos factores: cuánto gana el trabajador y su situación personal y familiar.

Este es, sin duda, el elemento más complejo y el que más preguntas genera. La Agencia Tributaria establece unos tramos de retención que van subiendo a medida que aumenta el salario. Sin embargo, el porcentaje final que se aplica en la nómina se ajusta según las circunstancias personales del empleado, lo que puede subir o bajar la retención.

La retención del IRPF es un pago a cuenta del impuesto que el trabajador liquidará en su declaración de la renta anual. La empresa actúa como una especie de recaudadora para Hacienda, guardando una parte del salario cada mes.

Factores como estar soltero o casado, el número de hijos a cargo o tener una discapacidad reconocida influyen directamente en el tipo de IRPF. Por ejemplo, un empleado con dos hijos tendrá, por lo general, una retención más baja que un compañero soltero y sin hijos que gane exactamente lo mismo. Es responsabilidad del departamento de RR. HH. pedir y mantener actualizada esta información a través del modelo 145 para aplicar siempre la retención correcta.

Otro aspecto que lo cambia todo en el neto mensual es cómo se gestionan las pagas extraordinarias. En España, los trabajadores tienen derecho a un mínimo de dos pagas extras al año. La forma en que se cobran modifica la nómina de cada mes de manera importante, aunque el salario bruto y neto anual sea el mismo.

Las dos formas más habituales son:

Para un manager de hostelería o retail, saber explicar esta diferencia es fundamental para evitar malentendidos. Un nuevo empleado podría comparar su nómina prorrateada con la de un compañero que cobra en 14 pagas y pensar que hay un error, cuando en realidad es solo una forma distinta de distribuir el mismo sueldo anual. La transparencia en este punto crea confianza y demuestra una gestión de RR. HH. sólida y cercana.

La teoría está muy bien, pero donde de verdad se entienden las diferencias entre salario bruto y neto es en el día a día de sectores tan dinámicos como el retail y la hostelería. Aquí, la gran variedad de contratos y estructuras salariales convierte la interpretación de una nómina en un auténtico desafío, tanto para el empleado como para quien se encarga de la planificación en RR. HH.

Para aterrizar estos conceptos, vamos a comparar dos perfiles muy habituales. Desglosaremos paso a paso cómo se llega al salario neto en cada caso, una comparación que no solo aclara los cálculos, sino que también da a los managers herramientas para explicar las condiciones salariales con mayor transparencia y eficacia.

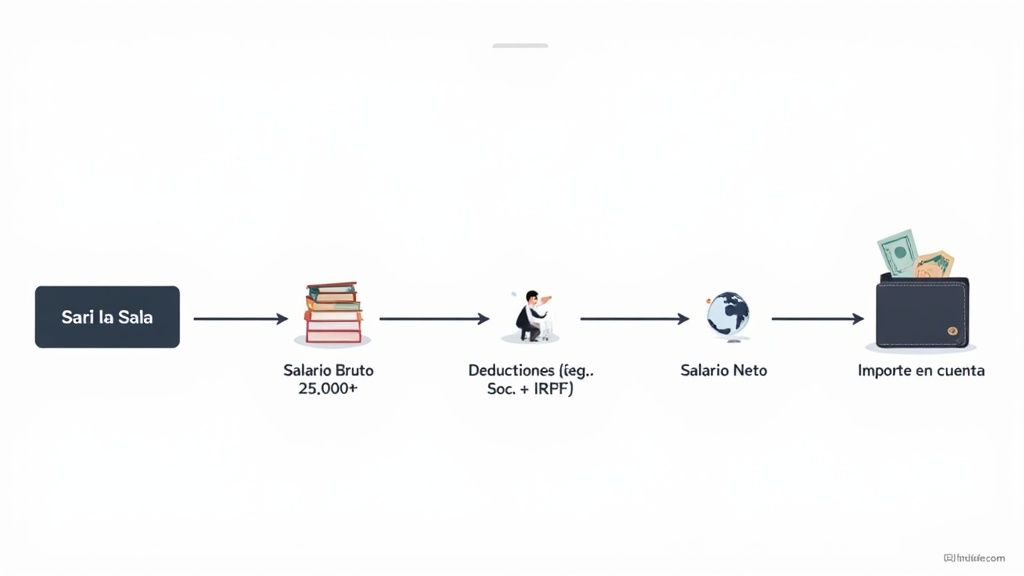

Este esquema visual resume perfectamente el viaje universal desde el salario bruto que se pacta hasta el neto que llega a la cuenta del trabajador, después de pasar por el filtro de las deducciones.

Como ves, el proceso es claro: el salario bruto es el punto de partida, las deducciones son el ajuste obligatorio y el neto es lo que de verdad cuenta al final del mes.

Pensemos en un vendedor de una tienda de moda. Tiene un contrato indefinido y un salario bruto anual de 25.000 €. Es soltero, no tiene hijos y sus pagas extras están prorrateadas en las 12 mensualidades. Su nómina, por lo general, será estable y muy predecible.

Lo primero es calcular su salario bruto mensual. Simplemente dividimos el total anual entre 12 pagas, lo que nos da 2.083,33 €. Ahora, sobre esta cantidad, empezamos a aplicar las deducciones.

Si restamos ambas deducciones a su bruto mensual, el salario neto que recibiría este empleado sería de unos 1.680,62 €. La estabilidad de su contrato y un salario fijo hacen que la planificación y la comunicación por parte de RR. HH. sean mucho más sencillas.

Ahora, vamos con un camarero con un contrato temporal a tiempo parcial en un restaurante. Su salario base es más bajo, pero lo complementa con pluses de nocturnidad, horas extra los fines de semana y propinas (aunque estas últimas tienen un tratamiento fiscal diferente y no siempre cotizan). Su salario bruto mensual es variable, y aquí es donde el cálculo se complica.

Imaginemos un mes en el que su salario base es de 900 €, pero suma 150 € por nocturnidad y 100 € por trabajar en festivos. Su salario bruto para ese mes concreto asciende a 1.150 €.

El salario neto de este trabajador sería de 1.053,40 €. La gran diferencia con el caso anterior es la variabilidad: cada mes, su neto cambiará dependiendo de los complementos que genere.

La principal conclusión para los managers es que en contratos variables, la comunicación debe ser constante. Explicar qué es un complemento y cómo impacta en la nómina es fundamental para evitar la sensación de inestabilidad o confusión en el equipo.

Entender la brecha entre el salario bruto y el neto en España es clave para comprender el poder adquisitivo real. El bruto es la cifra total antes de impuestos, pero el neto es lo que de verdad llega al bolsillo. Según datos del INE, el salario medio bruto anual en 2023 fue de 28.049,94 euros, una cifra que puede llevar a engaño si no se consideran las deducciones.

Esta comparativa demuestra que la gestión de nóminas es mucho más que un simple cálculo. Para los responsables de RR. HH. en retail y hostelería, el reto es doble:

Una gestión de nóminas eficiente y transparente es una herramienta potentísima para retener talento. Si quieres optimizar este proceso, te puede interesar nuestra guía sobre la gestión de nóminas. La automatización puede reducir errores y liberar tiempo para que los managers se centren en lo que de verdad importa: su equipo.

Si eres responsable de RR. HH. o gestionas un equipo, uno de los errores más comunes —y costosos— al planificar presupuestos es dar por sentado que el salario bruto de un empleado es lo que realmente le cuesta a la empresa. Nada más lejos de la realidad. Esa cifra es solo el punto de partida.

El número que de verdad define la inversión en una persona es el coste total del empleado. Este es un concepto que va mucho más allá y que resulta vital dominar para tener una gestión financiera precisa y sin sorpresas.

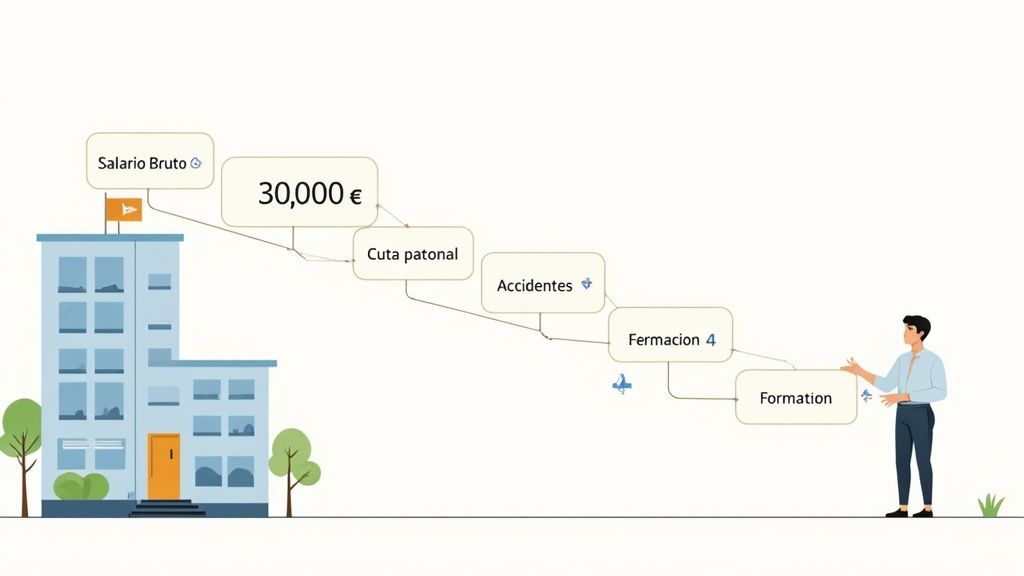

La gran diferencia entre el salario bruto que pactas y el coste real para la empresa reside en un componente clave: las cotizaciones a la Seguridad Social a cargo del empleador, lo que comúnmente llamamos la "cuota patronal". Estas aportaciones obligatorias suponen un pellizco importante sobre el salario bruto, incrementando considerablemente el desembolso de la compañía por cada miembro del equipo. Ignorarlas lleva a presupuestos desajustados y a una visión totalmente distorsionada de la rentabilidad del negocio.

Mientras que al empleado se le retiene de su bruto en torno a un 6,4% para sus propias cotizaciones, la empresa aporta una cantidad mucho mayor. La cuota patronal no es un único pago, sino que se desglosa en varias partidas, cada una con un propósito muy concreto para sostener nuestro sistema de protección social.

Estos son los componentes principales que paga la empresa:

Si sumamos todas estas aportaciones, el coste para la empresa se dispara, de media, en torno a un 31-32% por encima del salario bruto del empleado.

La diferencia entre salario neto y bruto se queda pequeña cuando metemos en la ecuación el coste empresarial. Un sueldo bruto puede parecer competitivo, pero la inversión real de la empresa es mucho mayor. Este es el dato clave para justificar presupuestos y poner en valor al equipo.

Para que se entienda el impacto real, vamos con un caso práctico. Imagina que el mánager de un restaurante contrata a un jefe de sala con un salario bruto anual de 30.000 € y un contrato indefinido.

A esos 30.000 € brutos, la empresa tiene que sumar sus propias cotizaciones:

La suma de estas cotizaciones a cargo de la empresa asciende a 9.420 € al año. Por lo tanto, el coste total de este empleado para el restaurante no es de 30.000 €, sino de 39.420 €.

Mientras tanto, el trabajador, partiendo de sus 30.000 € brutos, recibirá en su cuenta un salario neto de aproximadamente 22.000 € anuales una vez se le apliquen sus propias deducciones.

Tener este desglose completo permite a directores y responsables de RR. HH. no solo planificar las finanzas con una precisión milimétrica, sino también comunicar de forma transparente el valor total que la organización invierte en cada persona. Este conocimiento, que puedes gestionar fácilmente con herramientas como Shyfter, es fundamental para la gestión de equipos en cualquier sector.

Una gestión de nóminas poco precisa es una de las vías más directas para minar la confianza de tu equipo y abrir la puerta a problemas legales. Sobre todo en sectores de alta rotación como el retail o la hostelería, donde la variabilidad de contratos es el pan de cada día, los pequeños fallos se pueden convertir en grandes quebraderos de cabeza.

Evitar estos errores no es solo una cuestión de cumplir con la ley, sino de fortalecer la relación con cada persona de tu plantilla. El problema de fondo es que un simple error al calcular el neto frente al bruto le toca directamente el bolsillo al trabajador, y eso genera una sensación de inseguridad y desconfianza inmediata. Como manager, tu papel es ser el primer filtro para cazar y prevenir estos fallos.

Curiosamente, los errores más comunes no siempre son de cálculo puro y duro, sino de procedimiento y, sobre todo, de comunicación. No tener actualizada la información personal de un trabajador o dar cifras de forma ambigua son fallos que se repiten una y otra vez, con consecuencias directas en la nómina final.

Aquí te dejamos una lista con los tropiezos más habituales a los que tienes que prestar atención:

La precisión en las nóminas va mucho más allá de pagar bien y a tiempo. Es un reflejo del respeto y la profesionalidad que la empresa tiene hacia su gente. Cada nómina correcta es un ladrillo más en la construcción de una cultura de confianza.

Para reducir riesgos y protegerte de posibles acciones deshonestas, puede ser una buena idea informarse sobre las fianzas de fidelidad para proteger tu empresa de fraudes internos.

Es fundamental entender que incluso las subidas de sueldo en bruto no siempre se traducen en una mejora neta real. Por ejemplo, el salario bruto medio anual en España pasó de 23.000 euros en 2017 a 26.950 euros en 2022. Sin embargo, este avance ha sido prácticamente devorado por la inflación, dejando el poder adquisitivo casi en el mismo sitio. Ser transparente sobre este contexto económico también ayuda a gestionar las expectativas de tu equipo.

Dejar atrás el cálculo manual de nóminas es, más que una mejora, un paso fundamental para la supervivencia y eficiencia de cualquier negocio. En sectores como la hostelería o el retail, donde los horarios variables, las horas extra y la rotación de personal son el pan de cada día, la precisión para diferenciar entre salario neto vs bruto no es negociable. La tecnología moderna es, sencillamente, la única respuesta para esquivar errores humanos y dormir tranquilo sabiendo que cumples con la normativa.

Abandonar las hojas de cálculo libera a los responsables de Recursos Humanos de una carga administrativa brutal. Les permite levantar la cabeza de las tareas repetitivas y centrarse en lo que de verdad aporta valor: gestionar, motivar y retener al talento. Un software especializado automatiza esos procesos complejos que son una fuente constante de fallos y dolores de cabeza.

Un buen sistema de gestión de nóminas tiene que ir más allá de sumar y restar. Debe ofrecer funcionalidades que garanticen precisión y agilidad, porque la automatización es la clave para que cada salario neto se calcule correctamente y, por supuesto, se pague a tiempo.

Hay herramientas que se vuelven indispensables en este proceso:

Para los managers, la tecnología adecuada transforma por completo su rol. En lugar de estar persiguiendo datos y corrigiendo errores, pueden dedicar su tiempo a liderar a su equipo, algo que se traduce directamente en una mayor satisfacción y retención del personal.

Herramientas como Shyfter centralizan toda esta información, desde la planificación de los turnos hasta la exportación final de los datos a la gestoría. Esta sincronización asegura que la información sea coherente en todo momento y que cada nómina refleje con total exactitud el trabajo realizado. Si quieres profundizar en cómo funciona este proceso, puedes echarle un vistazo a nuestra guía sobre cómo se hace la nómina y ver cómo la tecnología simplifica cada paso.

Aclarar las dudas más habituales sobre la nómina, especialmente la diferencia entre salario bruto y neto, es clave para una comunicación transparente y de confianza en la empresa. Vamos a resolver esas preguntas que surgen una y otra vez, tanto entre los empleados como en los despachos de RR. HH.

Es una de las dudas más comunes. Aunque tu salario bruto anual no cambie, es normal ver pequeñas fluctuaciones en el neto que recibes cada mes. La razón principal suele ser un ajuste en la retención del IRPF. La empresa va calculando y ajustando este porcentaje a lo largo del año para asegurarse de que, al final, la cantidad total retenida sea exactamente la que te corresponde según tus ingresos y situación personal.

Además, hay otros factores que pueden alterar tu nómina un mes concreto. Por ejemplo, si has cobrado:

Cualquiera de estos conceptos aumenta la base sobre la que se calculan las cotizaciones y el IRPF de ese mes, lo que inevitablemente modifica el dinero que llega a tu cuenta.

Sinceramente, no hay una opción mejor que la otra. La decisión depende al 100 % de cómo te organices tú con tus finanzas. Es importante que sepas que el importe neto total que vas a recibir al final del año es idéntico en ambos casos.

Si eliges prorratear las pagas, tu nómina mensual será más alta y constante. Por el contrario, si prefieres las 14 pagas, tendrás dos alegrías económicas importantes, normalmente en verano y Navidad, que puedes usar para gastos más grandes.

La elección entre 12 o 14 pagas no cambia tu sueldo, solo cómo se reparte a lo largo del año. Es, en esencia, una decisión sobre cómo gestionar tu propia tesorería personal.

La retribución flexible es una forma muy inteligente de estirar tu sueldo sin que a la empresa le cueste más. Te permite usar una parte de tu salario bruto para pagar servicios que están exentos de IRPF, como los tickets restaurante, el seguro médico o la guardería de tus hijos.

Al hacer esto, lo que consigues es reducir la base sobre la que se calcula el impuesto. Menos base imponible significa una menor retención de IRPF en tu nómina. ¿El resultado? Un salario neto final más alto en tu bolsillo, con el mismo coste salarial para tu empresa.

Una gestión de nóminas precisa es fundamental para que tu equipo se sienta valorado y satisfecho. Shyfter automatiza estos cálculos tan complejos, desde el registro de horas hasta la exportación de todos los datos necesarios, garantizando que las nóminas sean siempre correctas y lleguen a tiempo. Descubre cómo simplificar tus procesos en https://shyfter.co/es-es.

¿Listo para revolucionar tu proceso de programación?

Shyfter es más que una simple herramienta de programación: es una solución completa de gestión de la fuerza laboral diseñada para ahorrar tiempo, reducir el estrés y mantener contentos tanto a empleadores como a empleados.